摘要:

登录新浪财经APP 搜索【信披】查看更多考评等级 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 11月6日晚,中信证券(维权)正式披露公告,公司...

摘要:

登录新浪财经APP 搜索【信披】查看更多考评等级 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 11月6日晚,中信证券(维权)正式披露公告,公司... 登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

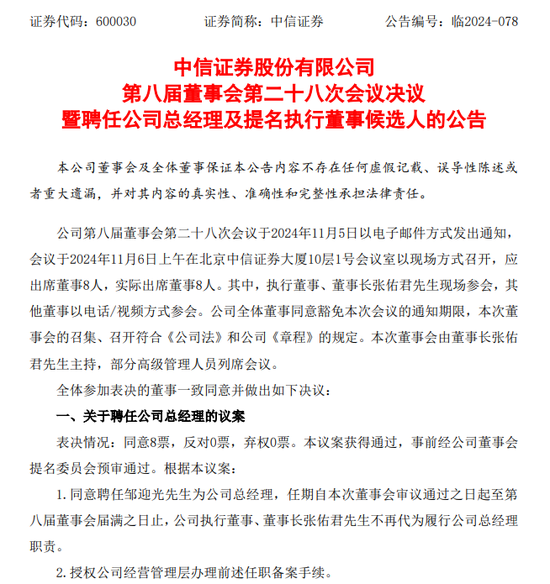

11月6日晚,中信证券(维权)正式披露公告,公司董事会决议通过关于聘任公司总经理的议案:同意聘任邹迎光为中信证券总经理,任期自本次董事会审议通过之日起至第八届董事会届满之日止,公司执行董事、董事长张佑君不再代为履行公司总经理职责。

在此之前,邹迎光就职于中信建投。就在前一天,11月5日晚,中信建投披露高管变动公告称,公司执行董事邹迎光因工作变动原因,申请辞去公司执行董事、董事会发展战略委员会委员、董事会风险管理委员会委员等职务。

邹迎光重回中信证券

11月6日晚,中信证券披露公告称,公司当日召开第八届董事会第二十八次会议,决议通过关于聘任公司总经理的议案。根据议案,同意聘任邹迎光为中信证券总经理,任期自本次董事会审议通过之日起至第八届董事会届满之日止,公司执行董事、董事长张佑君不再代为履行公司总经理职责。

资料显示,1970年12月出生的邹迎光曾任首都医科大学宣武医院外科医生,随后进入金融行业,在中信证券和中信建投都有相当丰富的任职经历。2006年5月至2017年3月,邹迎光就职于中信建投证券。2017年6月,邹迎光加入中信证券。2023年10月,邹迎光回到中信建投证券。

邹迎光的任职履历包括:海南华银国际信托投资公司北京证券营业部业务经理,华夏证券海淀南路营业部机构客户部经理、债券业务部高级业务董事,中信建投债券业务部总经理助理、固定收益部行政负责人、执行委员会委员,中信证券固定收益部行政负责人、执行委员、党委委员,中信建投党委委员、执行董事、执行委员会委员、财务负责人。

根据中信证券今日公告,邹迎光本次回归中信证券除了担任总经理外,还被委以多个重任:拟任中信证券董事会发展战略与ESG委员会委员、风险管理委员会委员,同时将担任香港联交所证券上市规则规定的公司授权代表,负责与香港联交所的沟通。

头部券商合并再引猜想

中信证券与中信建投的此次人员变动,再度引发市场对两家头部券商合并的猜想。

事实上,早在2020年,就有关于“中信证券和中信建投拟合并”的消息多次传出,特别是在2020年7月3日,中信证券、中信建投两只股票双双涨停。交易所向两家券商下发监管工作函,要求就合并传闻核实情况及时履行信息披露义务。中信证券、中信建投此后均发布澄清公告表示,公司未获悉有关上述传闻的相关信息。

但4年多过去,当前市场对于头部券商合并的猜测已是建立在有实际案例的基础之上。

一方面,监管层面多次就“支持国有大型金融机构做优做强”进行表态。2024年3月,中国证监会《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》提出了“到2035年,形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构”的具体要求。

另一方面,2024年9月5日晚,国泰君安、海通证券两家上海头部券商双双公告,拟筹划重大资产重组。目前,国泰君安与海通证券合并交易预案出炉,包括换股价格、换股比例、异议股东选择权等细则条款都已明晰。业内普遍认为,国泰君安、海通证券合并将成为未来我国头部券商整合的重要范本。

此外,中信证券本身也是通过并购做大做强的最佳案例。自2004年起,中信证券相继收购了万通证券、华夏证券、金通证券、广州证券以及里昂证券。通过收购,截至2023年底,中信证券的总资产达到1.45万亿元,成为我国当仁不让的“券商一哥”。

券商合并节奏持续加快

自新“国九条”实施以来,证券行业的并购重组步伐明显加快,尤其是中小券商的整合进程显著提速,此前已有国联+民生、浙商+国都、西部+国融、平安+方正、太平洋+华创、国信+万和等多个案例正在推进。

今年9月,国信证券公告称,拟通过发行A股股份方式向深圳资本、鲲鹏投资、深业集团等公司购买其合计持有的万和证券96.08%的股份。交易完成后,万和证券将成为国信证券控股子公司。

此前,国联证券也宣布,拟发行A股股份购买民生证券99.26%股份并募集配套资金的重大资产重组事项,获得公司临时股东会审议通过。截至目前,民生证券股份有限公司的《证券公司变更主要股东或者公司的实际控制人核准》已获证监会接收。与此同时,证监会还接收了由民生证券控股的民生基金、民生期货所提交的股东变更材料。

“浙商+国都”并购案例则进入收尾阶段。9月6日,证监会对浙商证券“入主”国都证券提出7项反馈意见,并要求国都证券在30个工作日内逐项落实。

分析人士认为,当前,我国证券行业已掀起市场化并购重组浪潮。头部券商通过外延式扩张打造国际一流投行,中小型券商通过并购重组提升资本金实力、实现业务资源优势互补、发挥协同效应提升市场竞争力和客户综合服务能力。在股东诉求、政策导向明确、对外开放程度加大等多重因素影响下,证券行业供给侧改革将持续推进,并购重组或将提速,行业集中度有望进一步提升。