摘要:

来源:险企高参 10月30日,中国太保集团连同三季度财报一并发布的,还有一则人事任命公告:同意聘任苏罡为本公司副总裁、财务负责人,任职资格须得到监管机构核准。在获批之前,苏...

摘要:

来源:险企高参 10月30日,中国太保集团连同三季度财报一并发布的,还有一则人事任命公告:同意聘任苏罡为本公司副总裁、财务负责人,任职资格须得到监管机构核准。在获批之前,苏... 来源:险企高参

10月30日,中国太保集团连同三季度财报一并发布的,还有一则人事任命公告:同意聘任苏罡为本公司副总裁、财务负责人,任职资格须得到监管机构核准。在获批之前,苏罡为太保集团临时财务负责人,与此同时张远瀚因工作调整不再担任太保集团财务负责人。

2024年前三季度,中国太保集团实现保险服务收入2094.09亿元,同比增长2.3%。其中:太保寿险实现保险服务收入623.45亿元,同比下降2.5%;太保产险注实现保险服务收入1452.02亿元,同比增长4.1%。集团实现净利润383.10亿元,同比增长65.5%。

1

苏罡内部晋升副总裁、财务负责人

中国太保集团新晋一名副总裁。

10月30日,中国太保集团董事会同意聘任苏罡为副总裁、财务负责人,任职资格须得到监管机构核准。在获批之前,苏罡为太保集团临时财务负责人。与此同时,太保集团副总裁人数变为三人,另外两人是余斌和马欣。此外,张远瀚因工作调整不再担任太保集团财务负责人。

苏罡现任太保集团首席投资官,太保资本董事长,太保资产董事,长江养老董事。其进入金融业长达20余年,拥有过硬的投资经验。

资料显示,苏罡于1973年9月出生,毕业于上海交通大学金融学专业(和傅帆同为校友但不同专业),拥有研究生学历、博士学位。1998年投身金融行业。曾任申银万国证券固定收益总部总经理、投资银行总部副总经理、内核小组成员、保荐代表人;上海股权投资协会联席会长、副理事长,上海证券交易所第一届上市委员会委员;太保资产项目投资总监、副总经理兼另类投资管理中心总经理;长江养老总经理、董事长;太保寿险副总经理;太保集团投资者关系部负责人等职。

在中国债券市场发展初期阶段时,苏罡就已进入证券行业,创建了申银万国证券固定收益总部,形成一体化的固定收益商业模式,之后担任了中国工商银行IPO等重大项目的保荐代表人。

几年之后,苏罡加入中国太保集团,从事集团上市工作、资产管理公司另类投资工作和寿险公司投资管理工作。先后于2008年8月12日获批太保资产项目投资总监任职资格、2012年4月1日获批长江养老董事、2014年9月10日获批太保寿险副总经理。

这一时期的苏罡,可谓成就满满。

在保险业内首创非公开市场资产管理一体化平台,涵盖债权、股权、不动产等多种投资,领导完成投资总额约1400亿元,而且债权计划业务排名持续多年业内第一。此外,苏罡还主持了诸多创新投资案例,如保险业第一个不动产金融产品“上海公租房项目”、第一个土地储备项目“北京土储”、第一个无担保央企债权计划“中国建筑项目”等等……

2015年6月25日,苏罡获批长江养老总经理。这一时期,苏罡掌舵的长江养老在集团“保险与资产管理双轮驱动”战略框架下,实行多项改革并制定三年发展规划。实现了业务规模快速增长,投资业绩全面超越业绩基准,盈利水平不断提升,公司价值持续增长等成绩。在当年,长江养老还成为国内首家获准开展不动产投资计划产品创新业务的养老保险公司。截至2015年末,长江养老的债权投资计划注册规模位列保险资管行业的第4位。

在这之后,又屡获得重任。2018年12月11日,获批长江养老董事长任职职务;2022年2月,苏罡开始担任太保集团首席投资官;2022年8月10日,获批太保资产董事的任职资格;2024年4月17日,获批长江养老董事的任职资格。

此次卸任财务负责人的张远瀚,则是太保集团总精算师、财务负责人,太保产险董事,太保寿险董事,太平洋健康险董事。资料显示,张远瀚1967年11月出生,曾任大都会人寿总精算师、副总经理、副总裁,生命人寿总精算师,光大永明人寿副总经理、财务总监、总精算师,光大永明资产董事,太保资产董事,太平洋健康险总精算师等职。

2

寿险推出代理人新计划

单季度新单业务开始回升

今年前三季度,太保寿险经营状况整体向好,多项核心指标保持增长。规模保费,新业务价值等增长迅速。个险渠道上推出代理人升级计划,进一步增强个险队伍“实力”。银保渠道续期业务同比大幅增长。

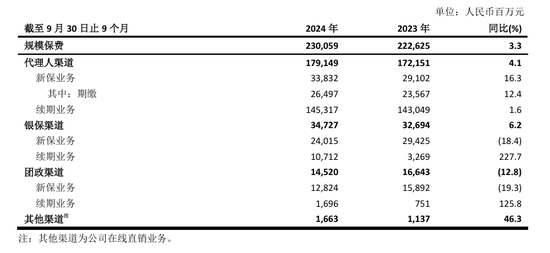

受产品定价利率的切换,银保“报行合一”费用压降等因素影响,太保寿险新业务价值率提升明显,新单动能正在恢复。2024年前三季度,太保寿险实现规模保费2300.59亿元,同比增长3.3%;新业务价值142.38亿元,同比增长37.9%;新业务价值率20.1%,同比提升6.2个百分点;保险服务收入623.45亿元,同比下降2.5%;总体新保业务(除直销部分)同比下降5%,仅看第三季度新保业务却已同比提升14.8%至216.51亿元。

个险渠道改革效果明显,并持续贡献主要的新单增速。前三季度,个险渠道实现规模保费1791.49亿元,同比增长4.1%,其中新保规模保费338.32亿元,同比增长16.3%;在业务品质方面,个人寿险客户13个月保单继续率为97.5%,同比提升2.0个百分点,25个月保单继续率为92.3%,同比提升8.2个百分点。

核心队伍同比量稳质升,但环比却有略微下降。9月末,太保寿险月均核心人力规模为5.8万人,同比增长2.4%,核心人力月人均首年规模保费为6.1万元,同比增长15.0%。而6月末,太保寿险月均核心人力为6万人,核心人力月人均首年规模保费为6.46万元。

太保集团相关负责人表示,整个前三季度来看,个险队伍发展的趋势是逐渐向好,应该说整个核心队伍是体现出一个量值提升的态势。前三季度的月均核心人力规模同比保持增长,同时,连续三个季度累计的月均核心人力规模都实现了增长。

此外,10月25日,太保寿险于10月25日发布全新的代理人品牌形象“Cπ康养财富规划师”培养计划,提出“专业、温暖、诚信”三个代理人关键特质,预计将持续推动代理人质量提升。

与此同时,银保价值正逐步体现,续期业务大幅增长。今年前三季度银保渠道规模保费347.27亿元,同比增长6.2%。其中,续期业务同比提升227.7%至107.12亿元。新单业务同比下降18.4%至240.15亿元,单看第三季,银保业务新单业务已恢复增长,同比增长7.5%至100.35亿元。

今年,太保寿险分红型产品销量大幅增加,占比在逐步扩大。集团相关负责人表示,9月份起,产品结构显著改善,当月的健康保障类、分红储蓄类的产品价值占比,比三季度的整体实现翻番。此外,太保寿险加大了分红产品的培训,培训了1000个种子讲师。并对明年分红型产品销售情况持乐观态度。

3

产险保费增速居上市险企第一

综合成本率同比持平

“我们产险整体的增速还是领先于主要上市同业的。”集团相关负责人在业绩发布会上表示。从数据上看,确实如此。

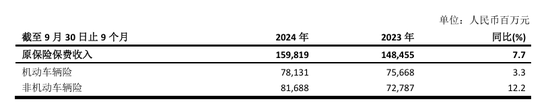

2024年前三季度,太保产险保费增速位列上市险企首位,其中非车险带动产险整体增速。报告期末,太保产险实现原保险保费收入1598.19亿元,同比增长7.7%,其中,车险原保险保费收入781.31亿元,同比增长3.3%;非车险原保险保费收入816.88亿元,同比增长12.2%。实现保险服务收入1452.02亿元,同比增长4.1%。

此外,在自然灾害频发导致赔付上升背景下,太保产险顶住压力,综合成本率同比持平,为98.7%。

但是细化来看,非车险的综合成本率压力不小。相关负责人表示,今年自然灾害发生的频率和强度相较于往年有了显著的增加。特别是在第三季度,像魔蝎和贝碧嘉这样的台风,对整个产险行业造成了相当大的影响。今年的灾害不仅强度大,而且波及的范围也相当广泛。根据我们目前掌握的数据,由于这些重大灾害所导致的损失,与往年相比,提高的幅度相当显著。这可能对整个第三季度产险的综合成本率产生了一定的影响。从影响的主要业务组合来看,我们的非车险业务受到了较大的冲击,企财险、农险占据了相当大的比重。从前三季度的整体情况来看,这些重大灾害对整个综合成本率在第三季度的影响可能会超过三个百分点。但是,这种影响可能会随着全年的时间推移而有所平滑和下降。

4

资本市场回暖背景下

净投资收益率还不及去年?

权益市场回暖,投资收益普遍上升,但是太保集团净投资收益率却微降。

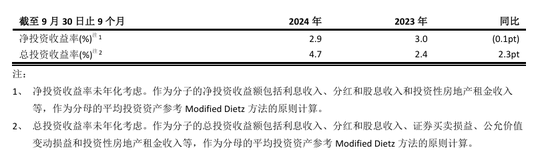

截至报告期末,太保集团投资资产25842.75亿元,较上年末增长14.9%。2024年前三季度,太保集团投资资产净投资收益率为2.9%,同比下降0.1个百分点;总投资收益率为4.7%,同比上升2.3个百分点。

首席投资官苏罡指出,对于保险公司而言,需从净投资收益率、总投资收益率以及综合投资收益率三个维度,进行综合评估与分析。但是客观上讲,近年来保险公司的净投资收益率承受了相当大的压力。众所周知,市场利率中枢持续下行,以往配置的高息固定收益资产到期后,再投资收益率必然大幅下降,且降幅显著。

苏罡表示,在过去数年间,太保集团凭借股息价值策略,大幅提升了股息与分红收入,有效缓解了净投资收益率下降的冲击。相较于同行业,太保集团的定投收益率的绝对水平及下降幅度均保持在相对良好的状态。

此外,苏罡还提到今年以来资本市场确实出现了一些新的变化。特别是9月底之后,受增量政策推动,资本市场经历了一波快速的估值修复过程,这必然导致买卖价差及公允价值的变动出现较大波动。而这种波动,从会计角度看,会加大总投资收益率与净投资收益率之间的差距;从净值增长角度看,也会加大综合投资收益率与净投资收益率之间的差距。这是市场变化及现有会计准则共同作用下的必然结果。