摘要:

事件:吉比特发布2024年三季报,报告期内实现营业总收入28.18亿,同比下滑14.77%,归母净利润6.58亿,同比下滑23.48%,扣非后归母净利润为6.13亿,同比下滑25...

摘要:

事件:吉比特发布2024年三季报,报告期内实现营业总收入28.18亿,同比下滑14.77%,归母净利润6.58亿,同比下滑23.48%,扣非后归母净利润为6.13亿,同比下滑25... 事件:吉比特发布2024年三季报,报告期内实现营业总收入28.18亿,同比下滑14.77%,归母净利润6.58亿,同比下滑23.48%,扣非后归母净利润为6.13亿,同比下滑25.54%。三季度单季度实现营业总收入8.59亿,同比下滑10.36%,归母净利润为1.4亿,同比下滑23.82%,扣非后归母净利润为1.51亿,同比下滑15.33%。单季度经营活动净现金流为2.33亿,同比增加4.41%,前三季度合计为8.27亿,同比增加0.3%。

分红:Q3拟派发现金红利143,512,602元(含税),前三季度现金分红占归母利润70.94%,加上回购达到78.87%。

Q3《问道手游》与《问道》端游流水下滑+《一念逍遥》投放增加导致季度利润环比下滑。《问道手游》2024Q2开启8周年庆活动取得较好效果,Q3营业收入及利润较Q2均下滑,《问道》端游Q3营业收入及利润也环比均有所减少;同时《一念逍遥(大陆版)》2024Q3由于发行投入增加金额超过营业收入增加金额,因此整体利润环比大幅减少。3款核心产品的环比下降,导致单季度利润出现明显环比下滑。

销售费用率略有增加。Q3单季度销售费用+管理费用+研发费用+财务费用合计为5.42亿,综合费用率为63.1%,较去年同期增加10.5个百分点。Q3单季度销售费用率达到28.9%,较去年同期增加2.1个百分点。

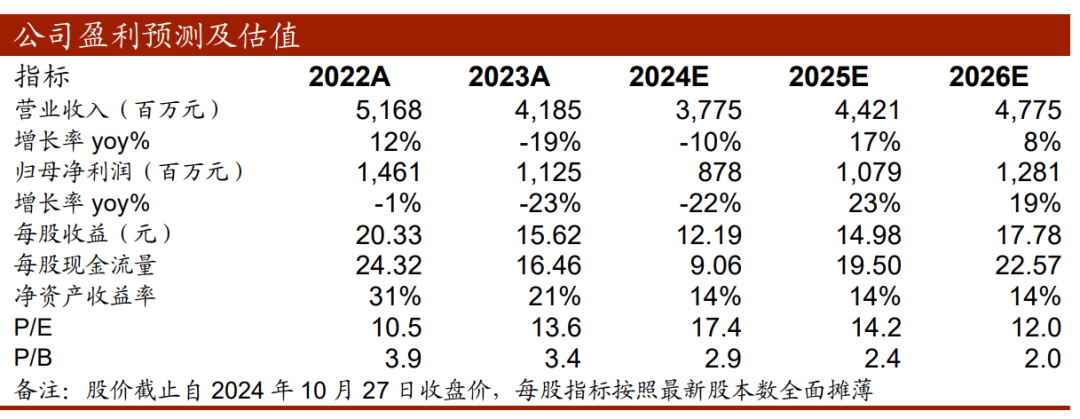

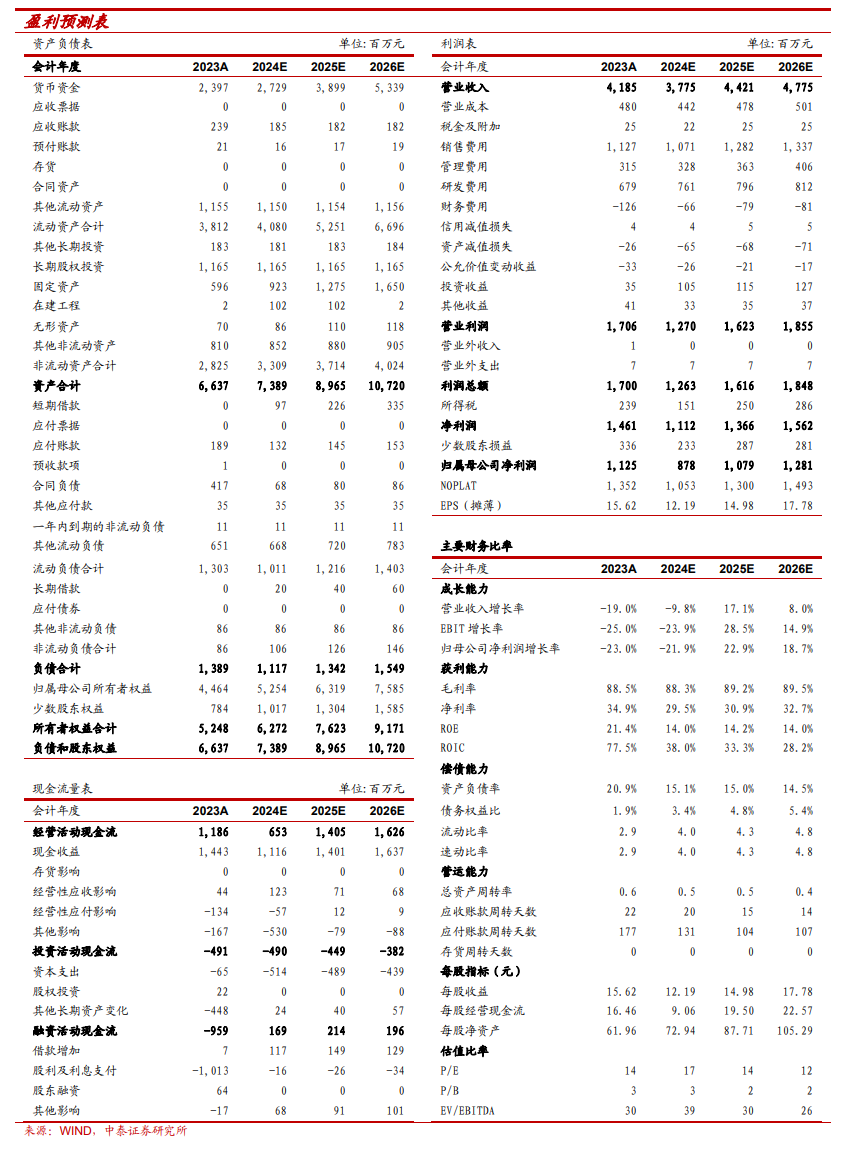

盈利预测与估值:由于Q3存量游戏表现略低于预期,我们适当下调公司业绩预期,预计公司2024~2026年收入,分别为37.75亿(原38.9亿)、44.21亿(原44.99亿)、47.75亿(原48.59亿),同比增长-10%、17%、8%。归母净利润为8.78亿(原9.51亿)、10.79亿(原11.19亿)、12.81亿(原12.84亿),同比增长-22%、23%、19%。当前市值对应2024~2026年PE为17.4x、14.2x、12.0x,维持“买入”评级。

风险提示:1)版号监管政策趋严;2)游戏上线时间不达预期;3)研报使用的信息数据更新不及时的风险。

本篇报告全文请参照中泰传媒互联网团队10月28日外发的《吉比特(603444.SH)2024Q3季报点评:Q3承压,但底部已现》,内容以正式报告为准。

重要声明:

中泰证券股份有限公司(以下简称“本公司”)具有中国证券监督管理委员会许可的证券投资咨询业务资格。本报告仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为客户。

本报告基于本公司及其研究人员认为可信的公开资料或实地调研资料,反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响。本公司力求但不保证这些信息的准确性和完整性,且本报告中的资料、意见、预测均反映报告初次公开发布时的判断,可能会随时调整。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本报告所载的资料、工具、意见、信息及推测只提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,本公司不就报告中的内容对最终操作建议做出任何担保。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。

市场有风险,投资需谨慎。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

投资者应注意,在法律允许的情况下,本公司及其本公司的关联机构可能会持有报告中涉及的公司所发行的证券并进行交易,并可能为这些公司正在提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。本公司及其本公司的关联机构或个人可能在本报告公开发布之前已经使用或了解其中的信息。

本报告版权归“中泰证券股份有限公司”所有。事先未经本公司书面授权,任何机构和个人,不得对本报告进行任何形式的翻版、发布、复制、转载、刊登、篡改,且不得对本报告进行有悖原意的删节或修改。

团队介绍

(转自:传媒产业大视点)