摘要:

...

摘要:

...

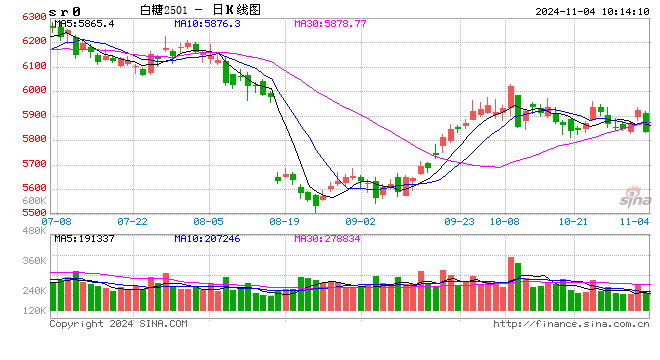

白糖:原糖仍为主导因素

1、原糖:10月原糖期价在21.5-23.5美分/磅之间震荡。消息方面贸易商Czarnikow表示,微幅上调2024/25榨季全球食糖供应过剩预估至470万吨,较此前预估的450万吨增加20万吨。目前预计2024/25榨季全球糖产量将增至1.847亿吨,较之前的预测上调了40万吨;糖消费量预计将增至1.8亿吨,较上个月的预测上调了30万吨。印度食品部预计2024/25榨季的糖产量为3300万吨,能够满足国内2900万吨的年消费量以及生产乙醇所需的450万吨糖。

2、国内报价:广西制糖集团报价区间为6340~6370元/吨;云南制糖集团报价区间为6260~6310元/吨;加工糖厂主流报价区间为6410~6740元/吨。配额内进口估算价5610-5630元/吨;配额外进口估算价7210-7240元/吨。

3、食糖进口:9月份我国进口食糖40万吨,同比下降13.89万吨,降幅25.78%。2024年1-9月我国累计进口食糖289.12万吨,同比增加77.79万吨,增幅36.81%。2023/24榨季我国累计进口食糖475.10万吨,同比增加86.65万吨,增幅22.31%。

4、糖浆及预混粉进口:9月我国进口糖浆、白砂糖预混粉(税则号列170290)28.50万吨,同比增加10.92万吨,增幅62.09%。2024年1-9月份累计进口173.26万吨,同比增长33.04万吨,增幅23.57%。2023/24榨季我国累计进口糖浆、白砂糖预混粉214.79万吨,同比增加56.18万吨,增幅35.42%。其中,糖浆进口145.92万吨,同比增加36.01万吨;白砂糖预混粉66.46万吨,同比增加20.57万吨。二者以67%和88%含糖率分别计算,合计折白砂糖量约为156.26万吨。

5、小结:10月原糖处于南北半球影响力交替阶段。受巴西结转库存偏低担忧情绪、巴西干旱可能影响下榨季出苗、北半球降水充裕维持丰产预期、印度出口仍存争议等因素影响,原糖期价维持21.5-23.5美分/磅窄幅震荡格局。目前巴西出口仍较为强劲,巴西10月前四周出口糖和糖蜜329万吨,至此, 24/25榨季截止9月巴西计出口2283万吨,今冬明春结转库存偏低的预期持续,将对阶段性糖价带来支撑。目前市场以印度不出口看待,因此11月原糖价格建议保持区间偏弱看法,短期关注巴西结转库存、印度、泰国估产。中期主导因素是巴西25/26榨季估产问题。

6、国内:国内仍处于新旧交替阶段,现货成交以刚需为主。生产进度方面内蒙、新疆糖厂压榨正在进行中,云南已有两家糖厂开榨,广西糖厂在11月中下旬也将陆续开榨,较去年有所提前。估产方面暂时维持1100万吨不变,开榨后可继续关注相关生产数据的变化情况。期货价格方面受原糖提振、叠加结转库存、终端库存均偏低等因素影响,下方有支撑;终端对未来需求偏谨慎,不愿追高采购,加之增产预期下,每逢期价反弹保值盘仍较为积极,因此抑制了价格上行的空间,11月仍保持区间看法。引领因素仍在于原糖,可关注巴西新榨季估产变化情况,重点关注小波段行情和卖出看跌、看涨期权的交易机会。

棉花:国内新棉采摘进入尾声,基本面驱动有限

1、供应端:2024/25年度全球棉花同比增产,美棉产量预计值环比调减,中国棉花产量预计值调增;北半球棉花持续上市中,美棉收割进度过半,国内新棉采摘进度超8成。

2、需求端:2024/25年度全球棉花主要消费国除中国外其余国家棉花消费量预计值均有不同幅度改善。9月我国纺服终端零售同比增速低于社零增速,近期我国纺织企业开机负荷增幅放缓,下游需求支撑有限。

3、进出口:2024/25年度全球棉花进出口量预计值环比、同比均下降,中国棉花进口量预计降幅较大,美棉出口遇到挑战。

4、库存端:陈棉库存中性,织厂原材料补库意愿不强,产成品库存重新开始累库。

5、国际市场方面:国际市场方面,基本面变化不大,关注宏观层面扰动。近期美棉价格和美元指数呈现同涨同跌走势,市场关注焦点更多在于宏观层面,包括日益临近的美国大选及美联储11月议息会议等。目前来看,特朗普与哈里斯双方均无压倒性优势,美联储11月议息会议降息25BP是大概率事件,关注是否会有变数。基本面来看,当前正值本半球棉花上市之际,美棉上市进度稍慢于我国,截止10月27日,美棉收获进度52%,周环比增加8个百分点,同比增加3个百分点,短期供应端的压力肯定会有所增加,但是长期来看,本年度美棉供应端的压力并不算大。依据USDA10月最新数据,预计2024/25年度美棉产量仅有309万吨,环比9月再度调减,低于近年来均值水平。全球范围来看,2024/25年度全球棉花产需双增,产量增幅略大于需求量增幅,供需矛盾并不突出。整体来看,目前供应端基本已成定局,基本面的驱动相对有限,后续宏观扰动是主要影响因素,预计短期美棉仍区间震荡为主。

6、国内市场方面:新棉陆续上市,基本面驱动有限。国内新棉大量上市之际,市场关注重心主要在于新棉供应及宏观预期方面。目前北疆新棉采摘基本结束,南疆采摘也进入下半程,截止10月28日,全疆棉花采摘进度83%,周环比增加13个百分点,预计11月底之前,全疆新棉采摘将全部结束,短期供应端的压力肯定会有所增加。籽棉收购价格持稳,截止10月31日,机采棉收购价格指数约6.34元/公斤,棉籽价格约2元/公斤,北疆收购价格高于南疆,北疆的籽棉收购加工成本与盘面倒挂,南疆加工成本基本持平或略有盈利,市场竞争激烈,盘面并没有给出较好的套保空间。下游需求来看,纺服终端零售数据虽环比好转,但同比仍略有下降,同比增速低于社零增速。纺织企业方面,开机负荷增速放缓,基本保持稳定,产成品库存已经重新开始累库,下游需求支撑有限。供强需弱格局短期难改,基本面对棉价支撑力度有限,但也并无新增利空因素影响。郑棉期价盘中跌破14000元/吨整数关口之后,情绪端的发酵或是短期影响主旋律,基本面向上或向下的驱动均相对有限,预计短期郑棉低位震荡为主。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更,报告仅面向我公司客户中的专业投资者客户。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。