摘要:

来源:独角金融 文 | 张黎明 自9月24日以来一个多月时间,A股展开一波大幅反弹,尽管国庆长假后市场有所调整,但上证指数、沪深300等涨幅均超20%,主动权益基...

摘要:

来源:独角金融 文 | 张黎明 自9月24日以来一个多月时间,A股展开一波大幅反弹,尽管国庆长假后市场有所调整,但上证指数、沪深300等涨幅均超20%,主动权益基... 来源:独角金融

文 | 张黎明

自9月24日以来一个多月时间,A股展开一波大幅反弹,尽管国庆长假后市场有所调整,但上证指数、沪深300等涨幅均超20%,主动权益基金的业绩普遍回暖,部分产品净值大涨四成。

但也有少部分基金,错过本轮行情。华安基金旗下一只权益产品(华安新动力灵活配置混合A),在上述时间段内跑输一年定期存款利率。

拉长时间维度,2023年,作为基金“老五家”之一,在主动权益规模TOP20的公司中,华安基金主动权益规模下滑29%,幅度最大。

作为国内最早的基金公司“老五家”之一,华安基金如何逆袭?

1、错判形势,提前清仓权益资产

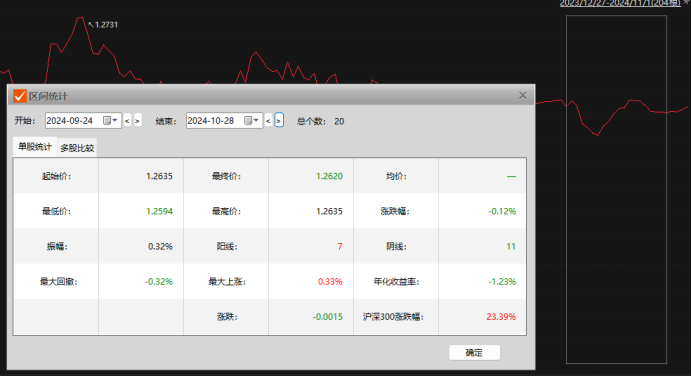

数据显示,华安新动力灵活配置混合A从9月24日至10月28日的1个多月时间内,净值下跌至-0.12%,同期1300余只灵活配置型基金平均上涨18.87%。

值得一提的是,A股自9月24日起开始大幅上涨,而华安新动力A的净值9月24日下跌0.06%,9月25日上涨0.06%,随后净值就一路下跌,从1.2634元下跌至1.2594元,尽管跌幅并不大,但在此期间市场大幅上涨。

该基金净值直至10月10日才触底回升,10月17日达到高点后又一路下行,截至10月31日,该基金净值为1.2624元,与9月24日的净值1.2627元基本持平,完全错过了本轮A股的反弹行情。

资料显示,华安新动力A是一只灵活配置型基金,成立于2015年3月,基金经理为张瑞、李振宇。

该基金的投资目标为:“在严格控制风险的前提下,通过大类资产的优化配置和高安全边际的证券精选,追求超越业绩比较基准的投资回报和资产的长期稳健增值”。该基金业绩比较基准为:“中国人民银行公布的一年期定期存款利率(税后)+3%”。

即使在如今,部分银行三个月定期存款利率甚至下降至1%,但华安新动力灵活配置混合净值走势也完全跑输前者,更不用说比其高出3个百分点的收益。

归因分析后发现,提前清仓权益资产,误判股市走向,是该基金踏空本轮行情的重要原因。

基金三季报显示,截至三季度末,华安新动力A的股票仓位为0,债券占总资产比例为38.14%,银行存款占总资产比例为29.61%;此前的二季度末,华安新动力A股票占总资产比例为9.12%,债券占总资产比例为78.3%,银行存款占总资产比例为3.36%。也就是说,三季度华安新动力将股票清仓,降低了债券持仓比例,提高了银行存款比例。

对此,深圳一家私募基金经理对《深圳商报》表示,大涨或大跌等极端行情,是考验基金经理前瞻能力和应变能力的重要指标,尤其是特定区间段内的收益和回撤情况,也可以很大程度上体现基金经理的管理水平。

“全能型的基金经理的确罕见,但如果完全踏空大涨行情,也需要有一定的反思。”上述私募基金经理还表示,“如果在上涨周期中跑赢基准的胜率较高,则认为该基金经理是善于进攻,上攻能力较强;反之,如果在下跌周期中跑赢基准的胜率较高,则认为该基金经理善于防守,防御能力较强。”

2、权益资产规模下滑

华安基金管理有限公司成立于1998年,总部位于上海,是中国证监会批准成立的首批五家基金管理公司之一。截至9月30日,华安基金的管理规模超过了6000亿元,达6514.12亿元。截至目前,该公司控股股东为国泰君安(601211.SH),持股比例50%;国泰君安投资管理股份有限公司,持股20%。

早期,华安基金在韩方河等创始团队带领下,一直处在行业前五之列。不过2006年,董事长王成明、总经理韩方河均因涉案被查,公司一时间出现动荡,来自原股东上海国际信托的俞妙根担任总经理,逐渐稳定了局面。

2009年华安基金海选总经理,有海外工作背景的李勍获任总经理,此后出现了多位高管的离职,包括董事长俞妙根、副总经理韩勇、首席投资官王国卫等。好在李勍逐渐稳定了局面,公司排名稳定在前十名左右。

2014年李勍去职后,华安基金再次出现高管与基金经理离任,包括分管投研的副总经理、首席投资官尚志民,分管销售的副总秦军。高层的动荡使得华安基金没能把握住2014-2015年的市场爆发,排名下滑到行业十名开外。

妙投资深研究员刘国辉表示,目前华安基金主动权益实力在行业里也算上游梯队,但离一线有一定距离。2023年底主动权益规模在992亿元左右,居行业第13位。整体非货规模3369亿元,也在第13位。

独角金融梳理发现,从2021年起,华安基金权益资产规模出现下滑,其中是混合类基金,下滑明显。

其中,股票型基金整体规模,从2021年中旬的38.94亿元,下降至今年3季度末的21.86亿元。

而混合型基金的整体规模,从2021年末的1839.27亿元,下降至今年三季度末的980.87亿元。

“现金奶牛”权益资产规模下滑,带来公司整体利润下调。

据“券商中国”统计,2023年华安基金主动权益产品平均收益为-12.04%,在行业排名第八;但同时华安基金2023年主动权益基金规模从年初的1398亿元下降到年末的992亿元,下降幅度接近29%,下跌幅度在行业头部前二十里排名第一。这直接导致华安基金2023年的营收净利双双下滑。

具体来看,华安基金2023年实现营业收入34.39亿元,同比下滑4.55%;实现净利润9.5亿元,同比下滑7.86%。

同时,华安基金旗下部分产品还在持续降费,影响了公司收入。

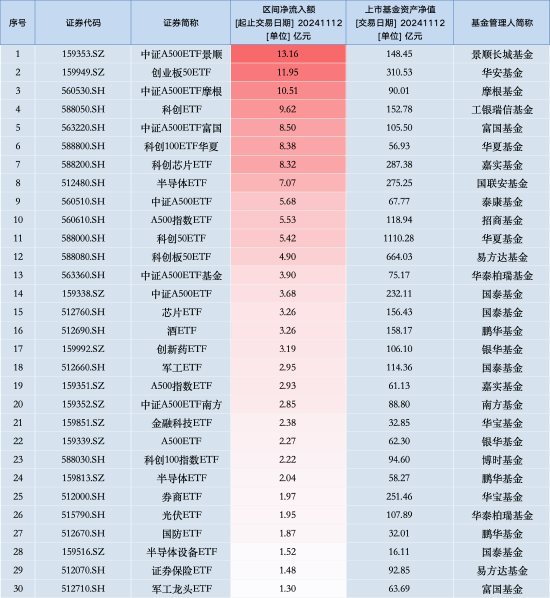

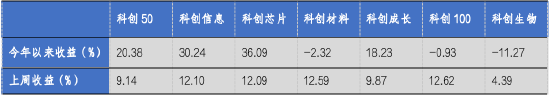

10月26日,华安基金刚发布公告,自10月28日起降低旗下华安上证科创板芯片ETF及其联接基金、华安上证科创板新一代信息技术ETF及其联接基金的管理费率及托管费率,4只基金的年管理费由0.50%调降至0.15%,托管费率由0.10%调降至0.05%。

3、能否回归第一梯队?

刘国辉认为,如果仅凭如今的实力,华安基金难回一线。

首先是从权益团队的变动来看,几位明星经理没能留住,吸纳外部人才能力又不足。

其实2021年的华安基金在主动权益领域具备了冲击一线的实力,不过自崔莹等实力基金经理离职后,公司整体表现离一线公司有一定差距。

近两年里,华安基金走了两位实力选手(基金经理崔莹、原华安品质甄选基金经理张亮),只补充了刘潇一位过往业绩还不错的基金经理,与上海的富国基金、汇添富基金等招兵买马相比形成鲜明对照,也就是说,公司与头部阵营相比,实力相对薄弱。

头部公司在早年也多经历过高管与优秀基金经理纷纷离职的打击,不过从2021年市场调整以来的表现看,头部公司都在调整中实现了团队稳定,相对来说华安基金在行业TOP20基金公司里团队稳定性不够强,特别是崔莹的离职,使得华安基金几乎成为唯一一家头牌选手离职的TOP20公司。

就像一支球队的头号球星转会,实力难免受影响。

刘国辉表示,造成这种局面的原因可能在于,华安基金在股、债、指数产品上发展都比较平均,都处在行业10-15名之间,都还行但都没有特别突出的优势,没有哪个业务可以打造成强有力的现金奶牛。而头部公司或者各项业务都强,或者债强股弱,或者股强债弱,或者指数产品强,能够形成发展支点。

其次,从现有权益团队看,投研实力是有的,横跨多种风格,但除了成长风格基金经理在行业中较强外,其他并不出众。刘国辉认为,与头部公司相比,华安基金”优秀选手不够多“。

价值风格基金经理比较稀缺,优秀的行业基金也不足,并没有在新能源、半导体等优质赛道上形成拳头产品。

“整体来说华安基金目前的权益团队中胡宜斌、王斌在全市场具有竞争力,其他基金经理虽然也还算优秀,但与头部公司的同风格基金经理相比,不仅数量不够多,也还需要拿出更出色更稳定的业绩。”刘国辉总结。

你认为,华安基金后续还会重新回归一线吗?欢迎在评论区互动。