摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 出品:新浪财经上市公司研究院 作者:IPO再融资组/郑权 11月4日晚间,山东佳能科技股份...

摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 出品:新浪财经上市公司研究院 作者:IPO再融资组/郑权 11月4日晚间,山东佳能科技股份... 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

11月4日晚间,山东佳能科技股份有限公司(下称“佳能科技”)公布了北交所上市招股书,保荐券商为第一创业投行,而公司挂牌及第一次上市辅导的券商是中泰证券。

申报上市前夕,佳能科技净利润两年激增7倍,增速远超同行公司。并且,佳能科技的毛利率连续激增,与同行稳定的趋势相异,由低于同行可比公司均值到显著高于同行均值,在解释毛利率大幅增长的原因时也带有片面性,这些信号都颇为异常。

盈利暴增背后,佳能科技的会计基础和财务内控存在问题。申报上市前夕,因报告期内存在严重的会计差错和未及时审议、披露关联交易等问题,佳能科技及相关负责人受到出具警示函的监管措施。

净利润两年暴增7倍 毛利率激增远超同行

招股书显示,佳能科技的主营业务是节能环保换热设备及管道支吊架产品研发、设计、生产、销售,主要产品包括节能环保换热设备、管道支吊架产品。

2021-2023年、2024年前三季度,佳能科技分别实现营收2.42亿元、2.47亿元、2.86亿元、1.83亿元,同比分别增长55.94%、1.89%、16.04%、73.84%;分别实现归母净利润0.07亿元、0.23亿元、0.57亿元、0.24亿元,同比分别增长-40.88%、227.05%、148%、60.65%。

不难发现,佳能科技的营收和净利润皆大幅增长,尤其是净利润,2023年比2021年增长了七倍之多。佳能科技称,报告期各期,公司净利润随着节能环保换热设备、管道支吊架业务的收入规模增长而增长。

与同行可比公司相比,佳能科技的净利润增速明显过快。佳能科技同行公司无锡鼎邦、捷玛股份、广厦环能、瑞昌国际、德固特,2023年的归母净利润分别为0.47亿元、0.01 亿元、1.26 亿元、0.55亿元、 0.39亿元,较2021年的增幅分别为168.45%、-93.61%、5.10%、311.32%、-9.88%,皆显著低于佳能科技的717.9%。

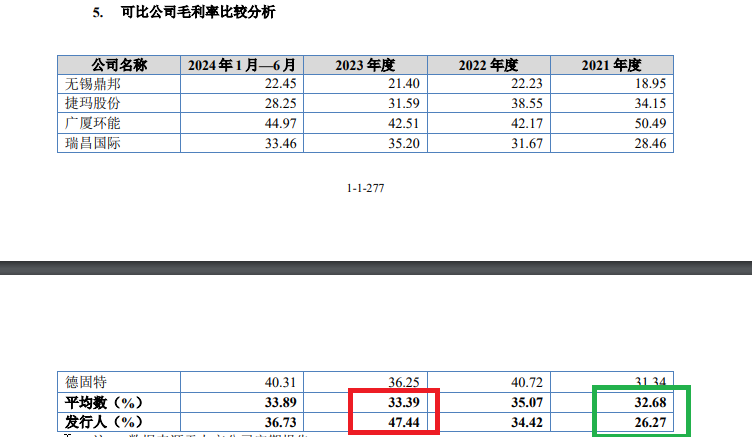

从数据还可以看出,佳能科技的净利润增速大幅高于营收增速,一个原因是公司毛利率激增。2021-2023年、2024年上半年,佳能科技的毛利率分别为26.27%、34.42%、47.44%、36.73%,2023年的毛利率较2021年增长了80%。

佳能科技激增的毛利率与同行公司的变动趋势也不同,同行公司的毛利率比较稳定。2021-2023年、2024年上半年,5家可比同行公司的毛利率均值分别为32.68%、35.07%、33.39%、33.89%。

2021年,佳能科技的毛利率还大幅低于同行均值,2023就高出同行一大截,变动颇为异常。佳能科技解释称,2021年度公司毛利率略低,主要系公司2021年节能环保换热设备中管壳式换热器等产品的销售收入占比较高,由于该类产品毛利率相对全焊接板式换热器、非金属换热器等其他产品的毛利率较低,此外,公司 2021年金属制品毛利率为负,综合影响使得2021年度公司毛利率低于同行业可比公司;2023年度及2024年1-6月,公司产品结构变化,非金属换热器等高毛利产品收入占比相对2021年、2022年较高,使得公司毛利率提升,高于同行业平均水平。

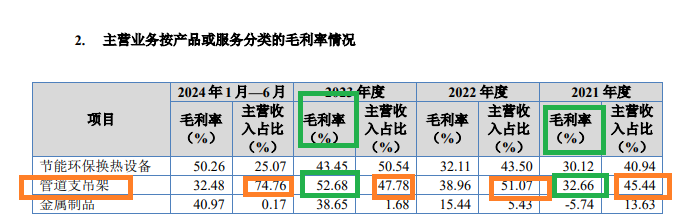

佳能科技的解释虽有一定道理,但公司没有披露非金属换热器等高毛利产品的收入占比及具体毛利率情况。并且,公司的解释也不全面,因为公司管道支吊架产品的毛利率在2023年也大幅提升,且该类产品占比较高,是公司毛利率大幅提升的另一大重要原因,可佳能科技却没有披露这点。

2021-2023年、2024年上半年,佳能科技管道支吊架产品的收入占总营收的比值分别为45.44%、51.07%、47.78%、74.76%,占比整体上大幅提升;管道支吊架产品毛利率分别为32.66%、38.96%、52.68%、32.48%,2023年的毛利率较2021年高出20个百分点,高出六成。

有审计人士认为,净利润增速远超同行、毛利率异常变动或显著高于同行,是值得关注的财务信号,须结合其业务特点分析其是否存在舞弊的可能。

会计基础与财务内控有效性待考

在盈利暴增、毛利率激增远超同行背后,佳能科技在申报IPO前夕因会计基础、信披、关联交易等问题连遭监管警示。

2024年10月25日,因会计差错更正及关联交易未及时审议、披露事项,山东证监局对佳能科技及公司董事长杨立勇、董事会秘书强帅、财务负责人滕艳芳采取出具警示函的监督管理措施。

2024年10月30日,因关联交易未及时审议、披露事项,全国股转公司对公佳能科技及董事长杨立勇、董事会秘书强帅采取口头警示的自律监管措施。

具体而言,2024年4月,因佳能科技收入、成本费用核算存在跨期等问题,公司对2021年、2022年度财务报表相关科目进行会计差错更正,其中2021年净利润从1808.43万元调整为705.87万元,调减1102.56万元,占当期净利润绝对值的60.96%;2022年净利润从1713.80万元调整为2308.54万元,调增594.74万元,占当期净利润绝对值的34.70%。

如此之大比例(2021年净利润的60%、2022年的近35%)的会计差错更正,考验着公司会计基础和内部控制的有效性,并且会计差错还发生在IPO报告期内。

根据《首次公开发行股票注册管理办法》,发行人应满足“会计基础工作规范”、“内部控制制度健全且被有效执行”等发行条件。

关联交易未及时审议、披露等问题,也说明佳能科技作为新三板公开挂牌的公司,都明目张胆违规,可见公司内部控制的成色。除了信披违规,佳能科技报告期内还存在转贷、个人卡代收付公司货款等内控不规范的情况。

销售费用率高于同行 研发费用率低于同行

尽管佳能科技的毛利率大幅上升,2023年显著高于同行可比公司,但公司的研发费用率却低于同行,而销售费用率却高于同行均值,可见公司有重营销轻研发之嫌。

2021-2023年、2024年上半年,佳能科技的研发费用分别为1,131.39万元、1,170.72万元、1,372.17万元和786.16万元,占营业收入的比重分别为4.67%、4.75%、4.79%、4.3%,低于同行可比公司均值5.23%、5.09%、5.71%、4.93%。

2021-2023年、2024年上半年,佳能科技销售费用分别为1,290.21万元、1,429.77万元、1,603.12万元和972.62万元,占当期营收的比重分别为5.33%、5.8%、5.6%、5.32%,显著高于同行可比公司均值3.78%、3.65%、3.27%、3.82%。

佳能科技称:公司销售费用率高于可比公司,主要系公司规模相对较小,规模效应弱于可比公司,费用率较高。

按照佳能科技的解释,既然公司规模相对较小,那研发费用率也应该因为规模效应而高于同行可比公司,可事实却是低于。佳能科技表示,公司研发费用率与可比公司存在差异,主要原因为与可比公司的研发投入的具体方向有所不同。