摘要:

登录新浪财经APP 搜索【信披】查看更多考评等级 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源:独角金融...

摘要:

登录新浪财经APP 搜索【信披】查看更多考评等级 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源:独角金融... 登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:独角金融

作者 | 谢美浴

编辑| 付影

来源 | 独角金融

“中信系”两家券商发生重大人事变动。

11月5日,中信建投(601066.SH)发布公告,公司执行董事邹迎光、高管张志斌因工作变动原因申请辞职;辞任后,邹迎光和张志斌均将不再继续担任公司及控股子公司的职务。

随后,11月6日,中信证券(维权)(600030.SH)公告称,董事会已同意聘任邹迎光为公司总经理。与此同时,据“券商中国”报道,曾担任中信证券投行副总经理等职务的金剑华,将出任中信建投总经理。

在券商并购重组掀起潮流的当下,中信证券与中信建投的高层”互换“,两家券商是否会合并再度引发市场猜想。

2020年7月,上海证监会曾对中信证券及中信建投的合并传闻下发监管工作函。随后,中信证券、中信建投均发布澄清公告表示,未获悉有关合并传闻的相关信息。

从中信建投2024年前三季度成绩单来看,实现营收143.15亿元,相较去年缩水逾两成;净利润则为42.97亿元,跌幅24.49%。从业务来看,投行业务下滑最为显著,从2023年前三季度的38.93亿元降为14.97亿元,同比下滑61.55%。

据了解,金剑华有超过20年投行经验,如今赴任中信建投总经理,能否带领这家券商扭转乾坤?

1

邹迎光回归中信证券

邹迎光与中信建投及中信证券的渊源都不浅,在这两家券商之间此前发生多次调动。

资料显示,邹迎光1970年出生,曾任首都医科大学宣武医院外科医生。后转行至金融领域,曾任海南华银国际信托投资公司北京证券营业部业务经理、华夏证券海淀南路营业部机构客户部经理、债券业务部高级业务董事。

2005年,中信建投成立,彼时邹迎光就已任职于此,先后担任中信建投债券业务部总经理助理、固定收益部行政负责人、执行委员会委员。2017年9月,邹迎光进入中信证券,担任中信证券固定收益部行政负责人、经营管理委员会执行委员。

到2023年10月,邹迎光回归中信建投,同年11月起担任执行董事、执委会委员;2024年8月末,又被聘任为财务负责人。如今,邹迎光又回到中信证券,并担任总经理一职。

中国矿业大学(北京)管理学院硕士生企业导师支培元认为:“尽管管理层频繁调整或导致短期内运营稳定性受影响,但从长期角度看,人才流动可促进知识与经验的交叉融合,激发组织创新动力;优化治理结构,从而提升企业效能与市场竞争力。”

和邹迎光同日辞职的还有中信建投执行委员会委员张志斌,其于2005年加入中信建投,历任投资银行部董事总经理、投资银行部创新部负责人,中信建投资本管理有限公司董事总经理、副总经理等职务。

张志斌自2024年8月起担任执行委员会委员,迄今不到4个月。

随着邹迎光和张志斌辞职,中信建投证券高管层成员又减少2名。在此之前,该公司总经理职位已空缺近一年半。

2023年6月1日,中信建投证券原总经理李格平因个人原因从中信建投证券辞职后,该职务一直由董事长王常青代行。而李格平在退休半年后,于2023年12月已因严重违纪违法被开除党籍和公职,并收缴其违纪违法所得。

据了解,李格平严重违反党的中央八项规定精神、组织纪律和廉洁纪律,构成严重职务违法并涉嫌受贿犯罪,且在党的十八大乃至十九大后仍不收敛、不收手,性质严重,影响恶劣,应予严肃处理。

如今,据“券商中国”报道,中信证券前高管金剑华将出任中信建投证券总经理职位。

金剑华曾深耕投行领域多年,其1997年5月加入中信证券,曾担任中信证券投资银行部副总经理(北京)、投资银行管理委员会委员、金融行业组负责人、装备制造行业组负责人、并购业务线负责人等职务。

此外,金剑华还担任中信证券子公司金石投资、中信产业基金负责人。2018年,金剑华成为中信证券高管团队一员。2022年6月,因工作安排,金剑华不再担任中信证券高级管理层成员职务,随后调往中信投资控股有限公司,担任副总经理、党委委员等职。

2

投行收入下滑六成,

20年投行老将出任总经理

金剑华出任中信建投总经理后,面临的首要挑战或许来自业绩下滑。三季报显示,2024年中信建投前三季度实现营收143.15亿元, 同比减少22.13%;实现净利润42.97亿元,同比减少24.49%。

具体来看,中信建投多个板块业务出现下滑,2024年前三季度,经纪业务手续费收入37.43亿元,同比下滑13%;资产管理与基金业务手续费收入9.25亿元,同比微降2%;而投行业务下滑最为严重,前三季度手续费净收入14.97亿元,同比下滑61.55% 。

从过往业绩来看,2021年至2023年,中信建投投行业务收入分别为55.28亿元、58.38亿元、48.03亿元,已呈现出逐年下降的趋势。

香颂资本董事沈萌指出,“当前经济环境存在较多挑战,所以企业面临的生存压力较大,所以集中在政策导向的范围,更有机会推进投行业务。”

不过,中信建投在投行领域资源深厚,投行规模仍稳居行业前列。

万国证券研报指出,2024年前三季度,中信建投IPO、再融资、债券承销规模分别为43.7亿元、35.4亿元及1.1万亿元,分别同比下降88.5%、92.3%及-1.8%,市占率分别为9.6%、3.5%及11%,行业排名第3名、第8名和第2名。

值得注意的是,2024年的下半年,中信建投证券接连因不同项目的保荐失误遭到监管点名。

具体来看,今年7月初,中信建投因在云鼎科技2022年非公开股票发行中未能勤勉尽责,未能监督云鼎科技合理使用8.68亿募集资金额收到罚单;同月,上交所对中信建投及两名保荐代表人发出监管警示,主要因其在恒达智控的IPO过程中,存在研发费用核查疏漏,信息披露不准确等问题。

进入9月,中信建投与两位保荐代表人王辉、王越(金麒麟分析师)在卓谊生物IPO中未充分核查关联交易及内控问题,被深交所予以警示;10月中旬,证监会对中信建投及其高管刘乃生展开监管谈话,直指多项项目中尽职调查不彻底、内核风险忽视等问题,促使公司立即整改,强化内控、风险把控与合规培训。

中国企业资本联盟中国区首席经济学家柏文喜指出,“券商作为资本市场的‘守门人’,应通过压实中介机构责任、厘清中介机构责任、强化立体追责等措施提高投行业务执业质量。”

“具体来说,券商需要在项目筛选、尽职调查、信息披露等环节提高执业标准,同时,对于违法违规行为,应落实问责全覆盖,坚持罚必双罚、问责到人,对全链条上的责任人员进行追责,特别是压实公司主要负责人、相关高管的管理责任。”柏文喜表示。

3

“中信证券+中信建投”,

合并传闻再起

另一方面,当下证券行业并购重组掀起“小浪潮”,中信证券与中信建投的此次人员变动,也再度引发市场对两家头部券商合并的猜想。

从业绩状况来看,与中信建投的下滑不同,2024年前三季度中信证券依旧稳居行业第一,实现营收、净利润分别为461.42亿元、167.99亿元,分别同比增长0.73%、2.35%。

实际上,早在2020年,就有关于“中信证券和中信建投拟合并”的消息多次传出,彼时受合并传闻及市场行情影响,中信建投与中信证券连连大涨。

中信证券自当年6月30日起,连续四个交易日上涨,累计涨幅高达22%;中信建投表现更为凶猛,公司股价6月19日提前启动行情,9个交易日上涨42.54%。两家公司股票于当年7月3日双双涨停。

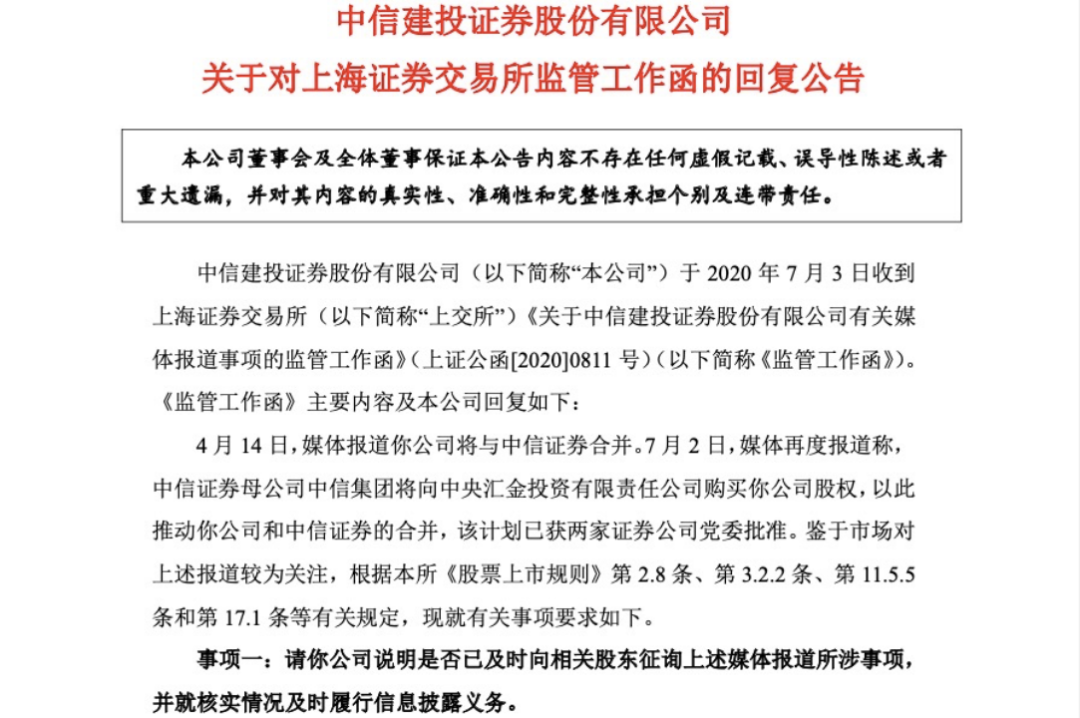

2020年7月3日当天,出于稳定市场预期的考虑,上交所当天分别向中信证券和中信建投下发监管工作函,要求双方说明是否已及时向相关股东征询媒体报道所涉传闻,并就核实情况及时履行信息披露义务。

随后,中信证券、中信建投均发布澄清公告予以否认。

不过,今时不同往日,2023年中央金融工作会议提出:“支持国有大型金融机构做优做强,当好服务实体经济的主力军和维护金融稳定的压舱石。”

2024年证监会《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》进一步提出:“到2035年,形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构。”

国泰君安合并海通证券的先例在前,中信证券与中信建投是否会合并备受瞩目。

专精特新企业高质量发展促进工程执行主任袁帅认为,“券商合并是一个复杂且需要多方考量的问题,若中信建投与中信证券合并,从业务领域的互补性来看,两家公司在投资银行、资产管理、固定收益等核心业务上均具有较强的实力,合并后有望通过资源整合与优势互补,进一步提升市场竞争力。特别是在跨境金融服务、金融科技应用等方面,合并后的实体有望通过协同效应,实现业务上的飞跃。

“然而,合并也面临着诸多挑战,包括股东结构、企业文化融合、监管审批等,需要谨慎评估。” 袁帅表示。

沈萌则指出,“券商合并是监管的推动方向,但即使中信证券与中信建投都隶属于中信集团,但两者的历史、文化和组织都不同,形式合并很容易、实质合并还有很多困难需要解决。两者都是按照综合性大型券商的定位发展,所以合并除了规模外,其他方面的互补协同空间有限。”